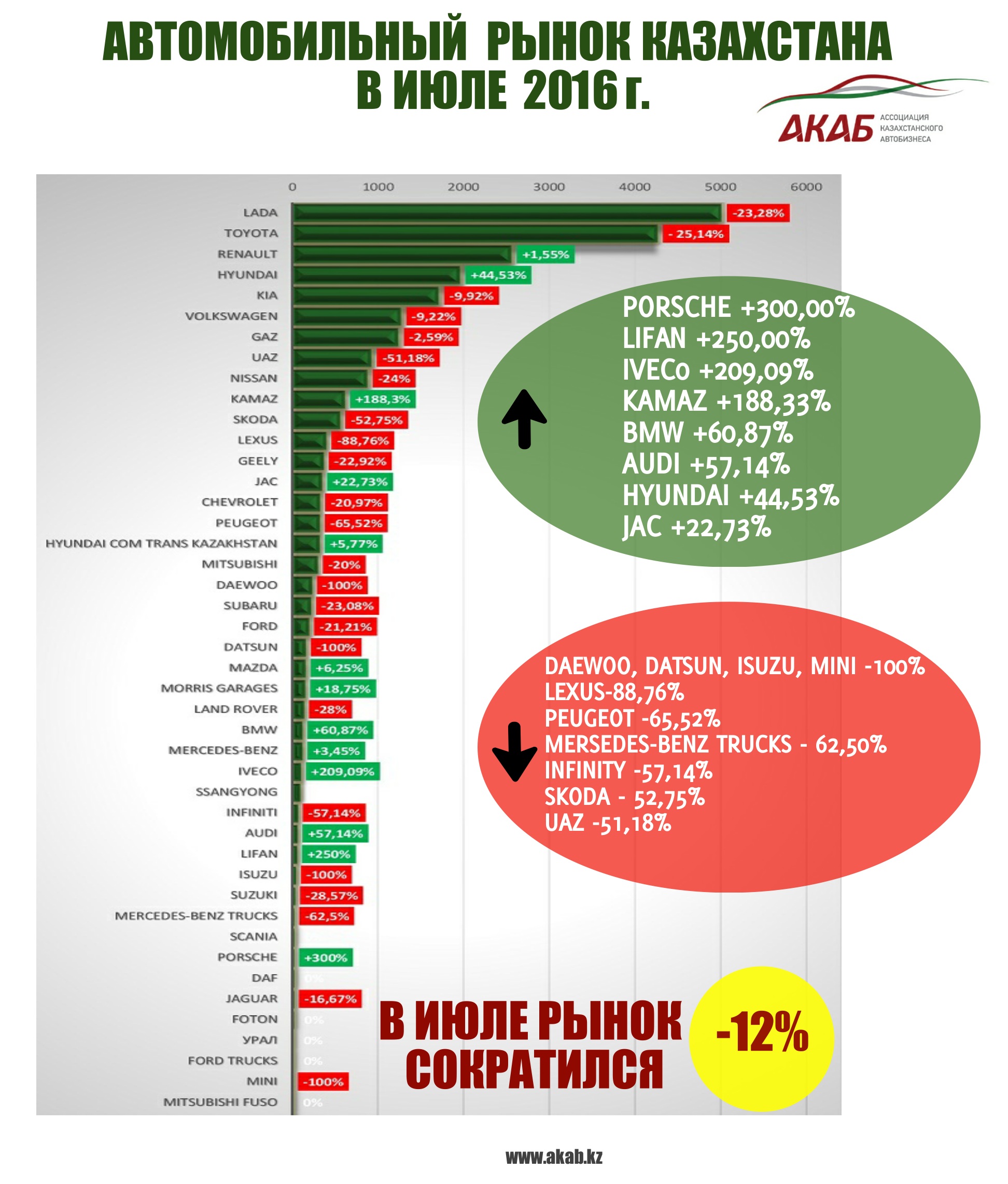

В июле 2016 г. продажи автомобильного рынка Казахстана сократились на 12% по сравнению с предыдущим месяцем.

Наиболее сильно “просели” следующие бренды: Daewoo, Isuzu, Datsun, Mini, Lexus, Peugeot, Mercedes-benz Trucks, Infinity, Skoda и UAZ.

Потери наиболее популярного бренда Lada составили — 23,28 %, Toyota продала на 25,14% меньше, чем в июне.

Хорошие продажи сделали: Porsche +300%, Lifan +250%, Iveco +209,09%, Kamaz +188,33%, BMW +60,87%, Audi +57,14%, Hyundai +44,53% и Jac +22,73%.

Мы рассматриваем столь высокие продажи дорогих брендов как еще один показатель постепенной стабилизации покупательской способности казахстанцев. Также возможную положительную роль сыграло возобновление потребительского кредитования БВУ.

В абсолютном численном выражении, количество потребительских кредитов, выданных БВУ за первые пять месяцев 2016 г. превысило весь объем кредитования 2015 г. на 30%.

Макроэкономический обзор Казахстана за 1 полугодие 2016 г.

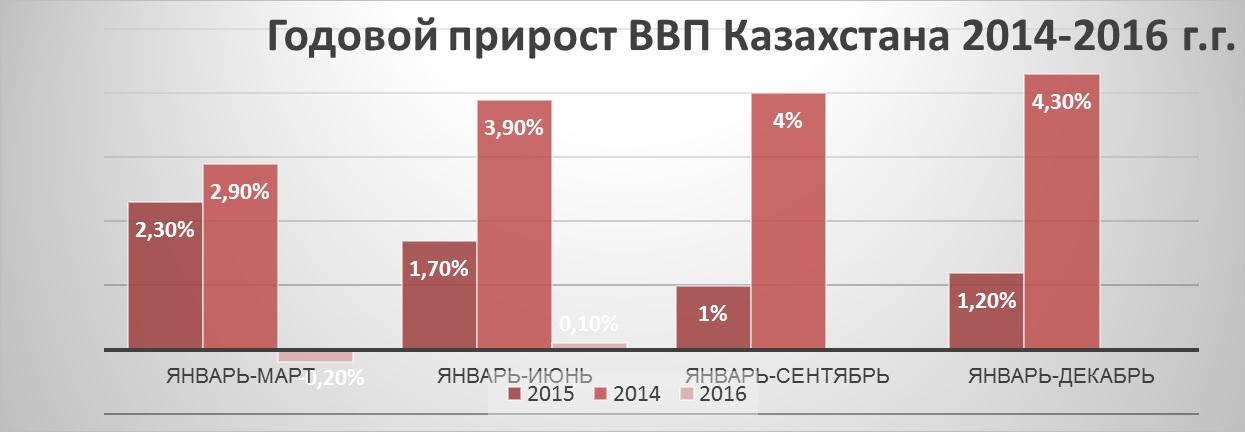

Годовой прирост ВВП Казахстана за первое полугодие 2016 года составил 0,1%. При этом в первом квартале этого года наблюдалось снижение ВВП на -0,2%. Снижение ВВП происходит на фоне спада основных секторов экономики как промышленность и торговля.

В январе-июне 2016 г. объемы промышленного производства в стране показали снижение на -1,6% г/г, в то время как торговля упала на -4,9%.

| Темпы роста отраслей экономики(индекс физического объема, в %) | Январь-июнь 2016 (г/г,%) |

| Промышленность | 98,4 |

| Сельское хозяйство | 102,7 |

| Строительство | 106,6 |

| Торговля | 95,1 |

| Транспорт | 104,3 |

| Связь | 95,9 |

Отрицательная динамика развития автомобильного рынка Казахстана в начале 2016 года обусловлена переменами в мировой конъюнктуре сырьевого рынка, геополитическими изменениями в России, а также замедлением экономического роста в Китае и Европе (Россия, Китай и Европа являются основными торговыми партнерами Казахстана).

В январе 2016 г. цена на нефть (основной экспортный продукт страны), достигла своих многолетних минимальных значений ниже 30 долларов за баррель для марки Brent. Последствия низких цен на рынке нефти для Казахстана выразились в снижении объемов экспорта, снижении налоговых поступлений, спадом объемов производства, и в целом пересмотром бюджета страны.

Средний обменный курс USD/KZT в первом полугодии 2016 года составил 345 тенге. Минимальное значение тенге к доллару США было достигнуто в третьей декаде января на уровне 384 тенге (по курсу НБ РК), когда нефть упала ниже отметки в 30 долларов.

Цены на потребительские товары импортного происхождения имеют высокую зависимость от курса национальной валюты. Девальвация тенге, начавшаяся в конце 2015 года привела к росту инфляции. В июне годовой уровень инфляции составил 17,3%. При этом, стоит отметить, что среднемесячная номинальная заработная плата с января по июнь выросла на скромные 4% от 126 996 тенге в январе до 131 769 тенге в июне.

Для сдерживания инфляции НБ РК еще в конце 2015 года повысил базовую ставку до 16% от 12%. Еще одно повышение базовой ставки НБ РК на 1 п.п. было в феврале 2016 г. Сокращение реальных доходов населения в сочетании с удорожанием заемных средств, привело к снижению экономической активности населения.

Таким образом, рост кредитов, выданных физическим лицам в первой половине 2016 года, был практически нулевой. В апреле и в июне наблюдается снижение объемов кредитования физических лиц.

Состояние автомобильного рынка Казахстана

Производство легковых автомобилей в Республике Казахстан в условиях кризиса имеет тенденцию к сокращению в — три раза в 2015 г. (с 37157 в 2014 г. до 12 510 авто в 2015 г.), и в 2016 г. (первое полугодие) произошло сокращение еще на 60%.

Фактически, автопром Казахстана откатился до показателей 2010-2011 годов вследствие диспаритета курсов валюты, нескольких волн девальвации и снижения платежеспособности населения.

До начала диспаритетного курсового тренда средний ежегодный рост составлял 70%, и с данными темпами развития, казахстанский автопром мог выйти на 100 тысяч машин в год к 2020 году. С учетом роста локализации, отрасль стала бы устойчивой, покрывала большую часть потребностей рынка и способствовала бы развитию смежных отраслей.

Однако 312 000 ввезенных автомобилей из РФ в период с 2014-2015 гг. сформировала отложенный спрос на 1,5-2 года.

Тем не менее, к настоящему времени, отложенный спрос практически исчерпал себя и есть основания полагать, что дно автомобильного рынка Казахстана достигнуто.

Прогноз продаж новых автомобилей в 2016-2018 гг.

Показатели второй половины 2016 года в значительной степени будут зависеть от динамики на рынке нефти.

| Прогноз нефти, $/баррель | 2016 | 2017 | 2018 |

| Всемирный банк | 43 | 53,2 | 59,9 |

| МВФ | 43,9 | 51 | 53 |

| EIU | 40,3 | 55,5 | 67,5 |

| Базовый прогноз продаж новых автомобилей, ед. | 45 000 | 65 000 | 105 000 |

Согласно прогнозам Всемирного банк, МВФ и Economist Intelligence Unit, средняя стоимость нефти в 2016 году составит 40-44 долларов США за баррель, что дает возможность предположить о сохранении тренда первого полугодия. В таких условиях продажи новых автомобилей по итогам 2016 года составят около 45 000 единиц.

В перспективе трех лет мы ожидаем рост продаж новых автомобилей в официальных дилерских центрах, при условии роста цены на нефть в соответствии с прогнозами международных организаций. Помимо внешних факторов, которые должны благоприятно отразиться на автомобильном рынке, мы видим ряд внутриотраслевых факторов, которые поддержат рынок:

- Поэтапное снижение импортных пошлин в рамках утвержденных тарифов ВТО. Понижение стоимости автомобилей импортного происхождения.

Отклонения от прогноза возможны при реализации событий, которые не учтены в данном прогнозе. А в частности это могут быть кризисные явления экономического, политического характера как в глобальном, так и в локальном масштабе, а также регулятивные изменения в отрасли.

Кейс “Динамика бренда Jac в Казахстане” как пример успешного проекта отечественного автопрома

С момента начала продаж и производства машин бренда Jac прошло полтора года. За этот период новый для казахстанцев бюджетный бренд уверено вошел в лидеры производства казахстанских авто.

На сегодняшний день машины бренда Jac чаще всего продаются в Астане, Костанае и Алматы.

Безусловным лидером продаж стал Jac S3. Стоит отметить, что причиной выбора казахстанцами машин этого бренда является популярность сегмента кроссоверов, низкая цена, выгодные условия кредитования с минимальными ежемесячными платежами и минимальной переплатой.

На родине бренда — в Китае — эта модель также покорила автолюбителей и заняла 3 место в топе продаж в сегменте кроссоверов.

В Казахстане представлены бюджетные модели J5, J6, S3, S5 и М5, способные покрыть потребности для семейного пользования и работы в секторе МСБ.

По результату вхождения бренда Jac в самое сложное для отечественного автопрома время, очевидно, что казахстанцы в первую очередь рассматривают ценовой диапазон, полагаемого к покупке автомобиля. При этом, даже привычное критическое отношение к товарам китайского производства перекрывается тем, что машина была произведена в Казахстане.

Для покрытия внутреннего рынка есть значительный потенциал для производства бюджетных автомобилей сегментов SUV и минивэнов.

Учитывая успешный опыт сотрудничества с брендом Jac, можно прогнозировать аналогичный успех и для других бюджетных марок, которые будут производиться в Казахстане.

Базовые тенденции казахстанского рынка автомобилей выглядят следующим образом:

- Казахстанцы все больше предпочитают бюджетный сегмент авто, в первую очередь, для машин отечественного производства

- Казахстанцы готовы к принятию новых брендов на рынке, если это машины казахстанского производства

- Казахстанцам интересны инструменты стимулирования продаж, кредитование и рассрочка.

Для справки:

Ассоциация казахстанского автобизнеса — некоммерческая организация, основана в 2010 году, как добровольное объединение официальных автомобильных дилеров, импортеров, дистрибьюторов и автопроизводителей РК.

Основная цель ассоциации — сформировать прозрачный автомобильный рынок в РК, помочь участникам АКАБ в получении информации, подготовки отчетов и обзоров, а также помочь членам Ассоциации и государственным службам решить проблемы, которые возникают на авторынке Республики.

В настоящее время членами Ассоциации являются более 30 крупных и малых организаций в сфере автомобильного бизнеса. В их числе такие крупные автомобильные компании как: КМК «Астана Моторс», АО «АГРОМАШХОЛДИНГ», Allur Group, ТОО «Mercur Auto», ТОО «Toyota Motor Kazakhstan», ТОО «Тойота Центр Жетысу», ТОО «Вираж», Автоцентр – Бавария, ТОО «Hyundai AutoTrans», ТОО «СарыАркаАвтопром», ТОО «СВС-ТРАНС», ТОО «Caspian Motors» (RMA Kazakhstan), ТОО «Phaeton DC», АО «КАМАЗ-Инжиниринг», ТОО «МАЗ Центр Казахстан», ТОО «СемАЗ», ТОО «Алматы АТО», АО «Уральскагрореммаш», ТОО «УЗАВТО Азия», ТОО «Scania Central Asia», ООО «MMC Rus» и др.